こんにちは。Taku3です。

近年FIREって言葉が流行ってますね。

- FIREって何?って人

- FIREを目指している人

- FIREは目指していないが経済的自由は手に入れたい人

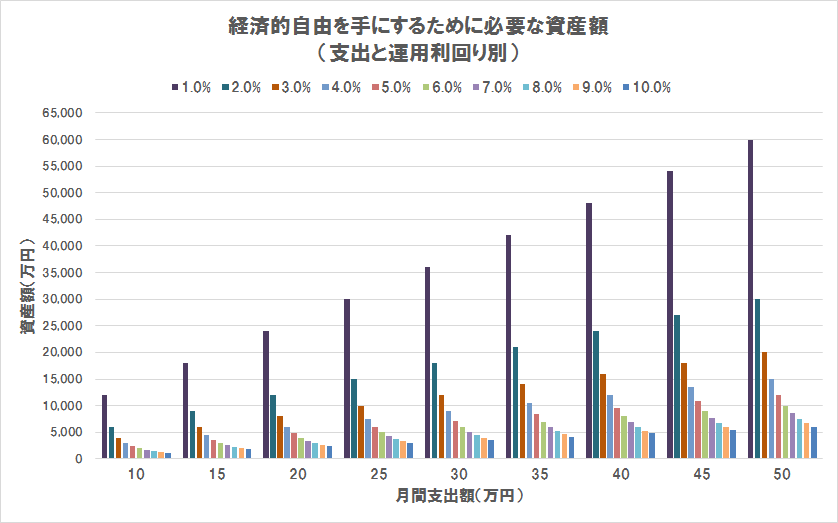

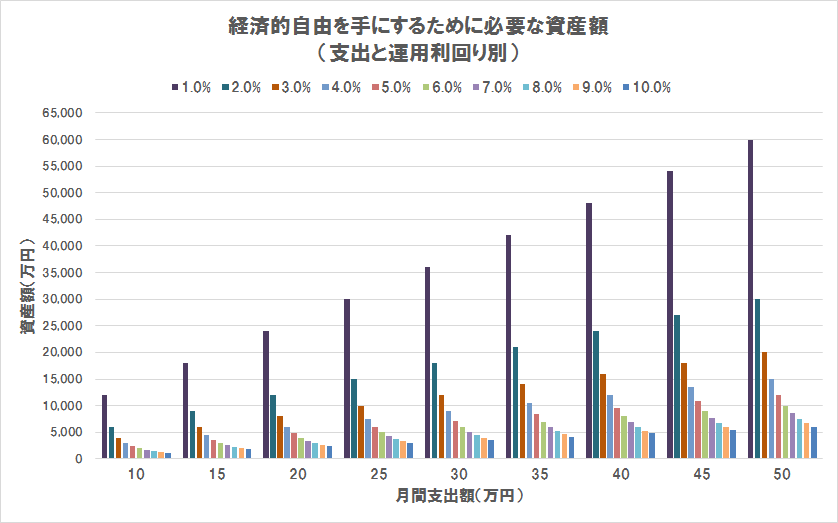

この記事では経済的自由を手にするために必要な資産額を、支出と運用利回り別にを見える化します。

- 月間の支出10万円~50万円の家庭で経済的自由を達成するための資産額と運用利回りを見える化

この記事を読むことにより、経済的自由を手に入れるために必要な支出・資産額・運用利回りの関係が理解できます。

- 月々の支出10万円~50万円の家庭で経済的自由を達成するためには、どの程度の資産をどの程度の運用利回りで運用する必要があるかが理解できる

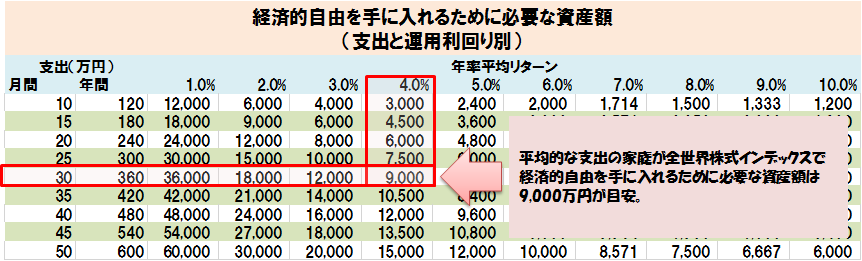

結果はこんな感じ↓

ぜひ参考にして下さい。

目次

FIREとは?

FIRE ( Financial Independence, Retire Early ) ムーブメントは、 経済的独立と早期退職を目標とするライフスタイルを啓蒙するムーブメントである。 このモデルは、ブログ、ポッドキャスト、およびオンラインフォーラムで共有されている情報を通じて2010年代より大きな注目を集め、特にミレニアル世代に人気が高まった。

FIREを達成するための方法は、収入増や支出減を模索しながら、意図的に貯蓄率を最大化することである。 その目的は、(FIRE達成後の)生涯の支出を賄うのに十分な不労所得を得ることだ。 FIREムーブメントの支持者は、(退職後の資産の取り崩しに関して)4%ルールを提案しており、推定年間生活費の少なくとも25倍の貯蓄目標を設定している。 経済的独立を達成すると、労働所得は付属的となり、標準的な定年よりも数十年早く退職が可能になる。

引用元:Wikipedia

簡単にいうと支出を超える不労所得を得ることにより、労働にとらわれない生き方を目指すといったモノです。

多くの人が心の底ではそういった生活に憧れを抱いているのではないでしょうか?

働く必要がない=会社に縛られない生活。

家の中でグータラするのもヨシ、世界中を旅するのもヨシ、そしてもちろん自主的に働くのもヨシ。

あー、うらやましい!!!笑

私はFIRE(Financial Independence, Retire Early)希望ではなく、FI(Financial Independence)希望。

現時点では早期退職は目指していませんが、経済的自由は手に入れたいと思ってます。

経済的自由を手にするために必要な資産額

シミュレーション条件

経済的自由を手に入れるために必要な資産額を以下の条件でシミュレーション↓

- 年率平均リターンによる資産の増加額が年間の支出額と同額以上の状態を経済的自由と定義する

- 以下のパターンの組合せ別に必要な資産額を算出

- 月間の支出額は10万円~50万円の5パターン

- 運用利回りは年率平均リターン1%~10%の10パターン

シミュレーション結果

結果は以下のとおりとなりました↓

当然ですが月間支出額が少なければ少ないほど、運用利回りが高ければ高いほど、経済的自由を手にするために必要な資産額は少なくてすみます。

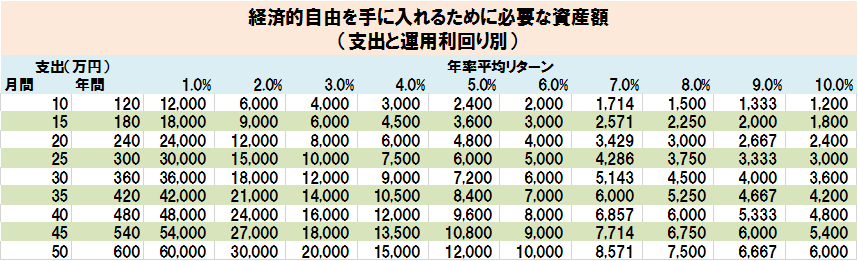

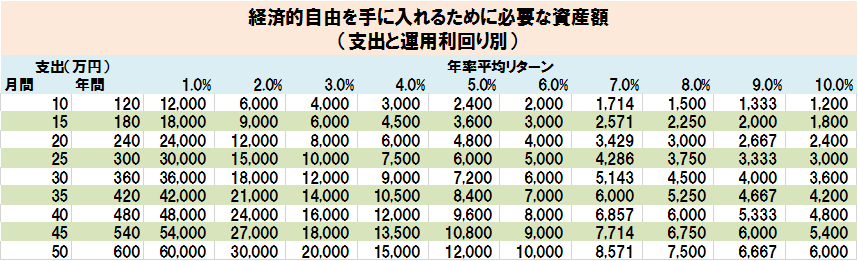

数字でも確認↓

月間の支出が10万円の家庭で年率平均リターンが1%の場合、経済的自由を手に入れるためには1億円の資産が必要!といった感じで読み解いて頂けたらと思います。

平均的な支出&平均的な運用利回りの場合

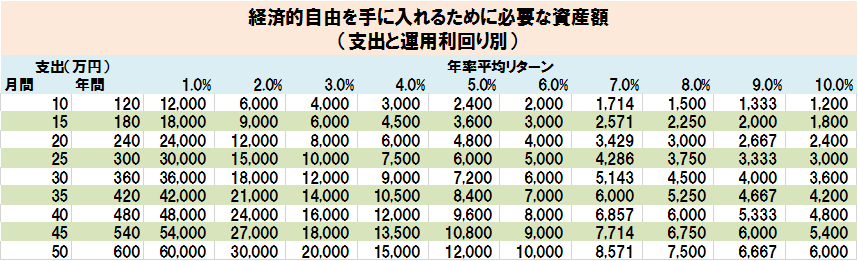

最後に平均的な支出の家庭が現実的に期待できる運用利回りで経済的自由を目指すケースでシミュレーションします。

平均的な支出

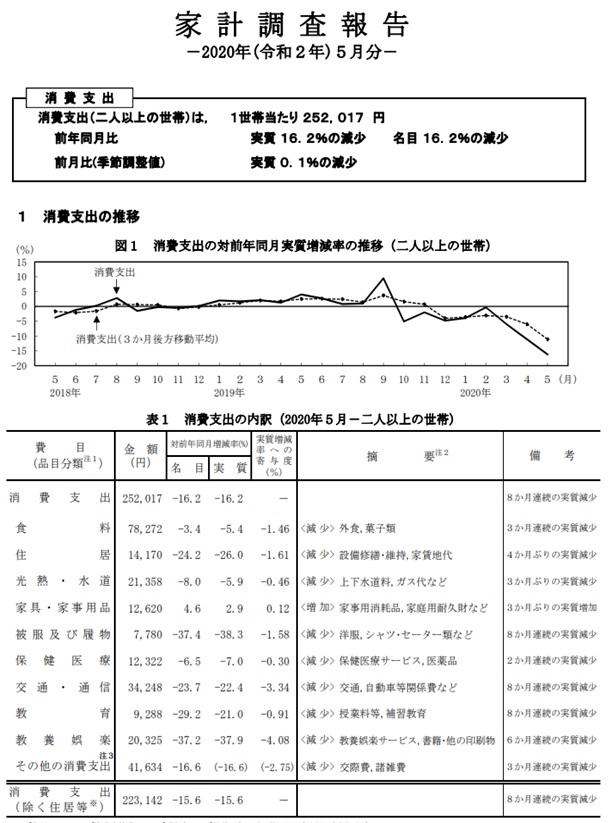

平均的な支出は総務省の家計調査報告より引用します。

この報告書では消費支出の平均が25万円程度になっていますが、新型コロナウィルスの影響で一時的に消費が落ち込んでいる&住居費がやたらと安い(持ち家?)ので実際より少ない金額になっていると想定し、今回は30万円を平均的な家庭の支出と定義します。

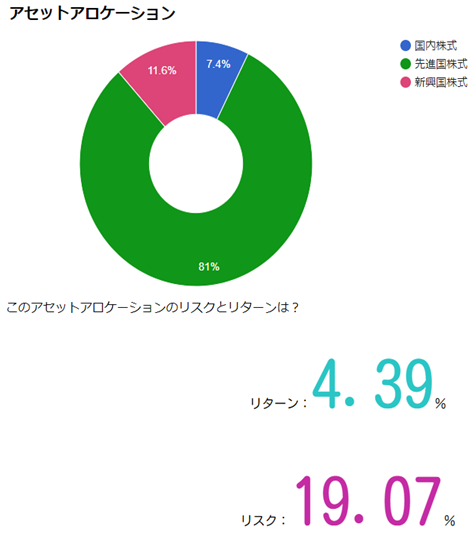

平均的な運用利回り

続いて平均的な運用利回りですが、ここは資産運用の王道である全世界株式インデックスファンドによる運用とします。

アセットアロケーションの分析はピザロ、リスクとリターンの計算はアセロラを使用しました↓

いずれも私がTwitterでフォローさせて頂いている「みらいあせっと(@instockexnet)」さんが開発したシミュレーター。

スゴスギルよ、みらいあせっとさん!!!

結果

結果は以下のとおり↓

平均的な支出と平均的な運用利回りで経済的自由を手に入れるためには9,000万円以上が必要となりそうです…

【まとめ】支出を抑えた生活をおくることが経済的自由を達成するためのキーポイント

今回は経済的自由を手に入れるために必要な資産額を見える化しました。

- 平均的な支出と平均的な運用利回りで経済的自由を達成するには億り人になる必要がある

- 運用利回りを上げることは容易ではない

- 支出を抑えた生活をおくることが経済的自由を達成するためのキーポイント

いや~、厳しい結果ですね。

やはり普通にしてたらFIREなんて到底ムリですね。笑

資産形成=(①収入-②支出)+(③資産額×④運用利回り)

資産形成の公式は、①働いてお金を稼ぎ、②倹約して支出を減らし、③残ったお金を、④運用して増やす。

経済的自由を達成するということは①がゼロでも生活していける状態をつくるということ。

経済的自由=(②支出)≦(③資産額×④運用利回り)

この公式が成り立てばクリア!

シンプルですが多くの人が達成出来ない公式。

私は達成できるのか…

・

・

・

今回は以上です。笑

以下は関連情報です。

参考になれば幸いです。

関連情報

年収を上げるだけではFIREは難しいです。なぜなら年収の増加率ほど手取りは増加しないから。資産運用をして運用利回りを上げたいところです。

【年収が増えても手取りが増えない…】年収別の手取り金額を見える化