こんにちは。Taku3です。

今回は投資家界隈で定期的に論争が起こるキャピタルゲイン(値上がり益) VS インカムゲイン(配当金)を私の視点で比較したいと思います。

持株会ユーザーの私の個人的主観により、インカムゲインには奨励金15%をプラスします。

- 「キャピタルゲインかインカムゲイン、どっちを狙って投資をしようか迷っている」

- 「超成熟企業で株価の上昇は望めないが、持株会がある高配当企業に勤めている」

- 「奨励金15%とか絶対勝ち組やん!って思っている」

この記事では、キャピタルゲイン重視の全世界株式インデックスファンド VS 超成熟&高配当企業の持株会という設定で長期投資の成績を比較します。

- 全世界株式インデックスファンドと超成熟&高配当企業の持株会の長期投資での成績を比較

この記事を読むことにより、奨励金や配当金が支払われる際に都度課される税金が、資産形成をする上で大きな障害となることが理解できます。

- 奨励金や配当金が支払われる際に課される税金はトータルリターンを著しく低下させることが理解できる

ぜひ参考にして下さい。

目次

シミュレーション条件

- 毎月3万円=毎年36万円を積立投資

- 投資期間は30年

- 投資対象は全世界株式インデックスファンド VS 持株会

- 全世界株式インデックスファンドのリターンは5%、リスクは考慮しない

- 持株会のリターンは0%、奨励金は15%、配当利回りは3~5%の3パターン、値動きは考慮しない

- 奨励金は全額株式購入に使用される

- 配当金は全額再投資

- 奨励金と配当金には支払われるタイミングで20%の税金がかかる

- インフレなどその他の変動要因は考慮しない

シミュレーション結果

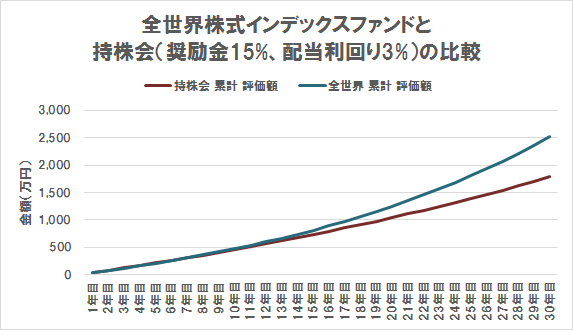

期待リターン5% VS 奨励金15%+配当利回り3%

まずはウォーミングアップとして配当利回り3%から。

奨励金と配当金から税金20%を引かせてもらいます↓

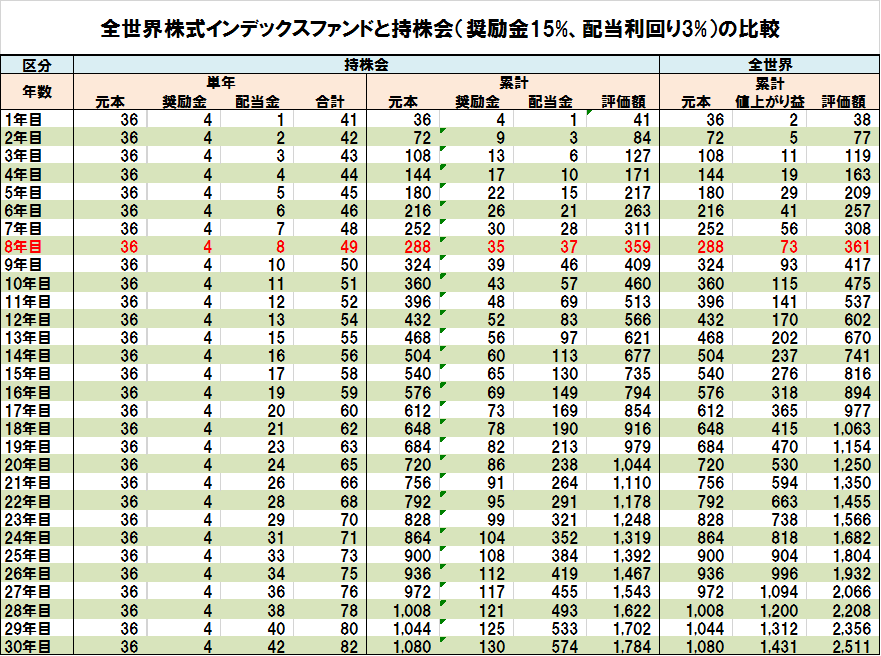

では、早速トータルリターンの比較から見てみます↓

7年目くらいまでは奨励金15%が絶大な効果を発揮するため持株会が僅差でリードしてますがその後は逆転し、全世界株式インデックスファンド(以降全世界)が徐々に差を広げてます。

そう、奨励金15%って買付金額の15%分の株が追加で貰えるってだけなので、要は奨励金は複利というよりは単利に近い性質のモノなんですね。

奨励金と配当金には20%の税金がかかるし。

なので時が経てば経つほど全世界のキャピタルゲイン複利効果が優位に働く結果となります。

売却しない限り値上がり益には税金がかかりませんから。

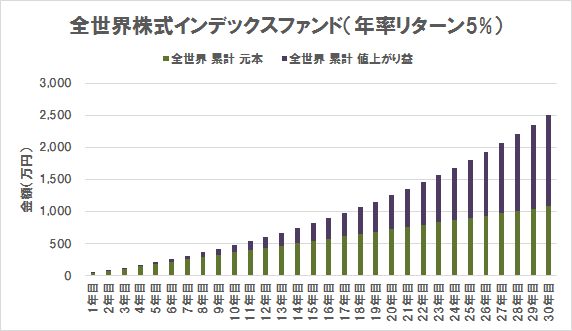

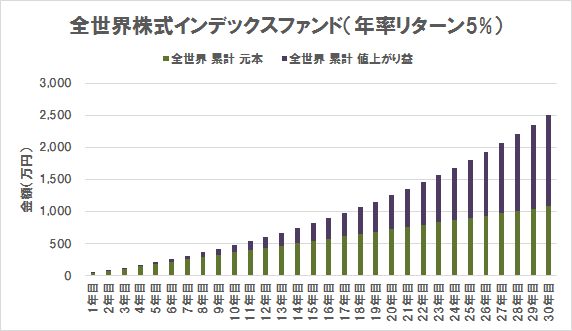

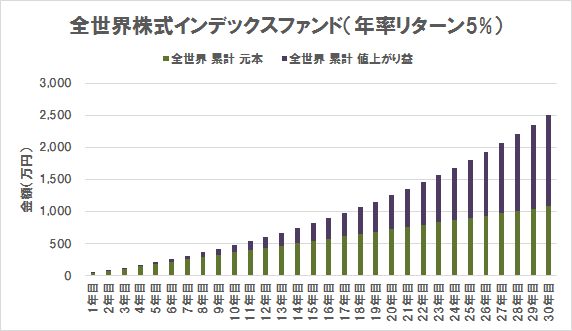

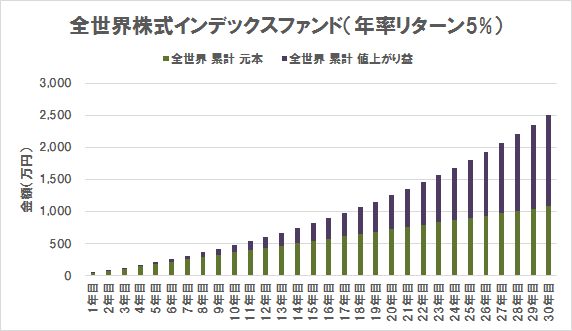

ちなみに本シミュレーションでの全世界の評価額の推移/内訳は以下のとおり↓

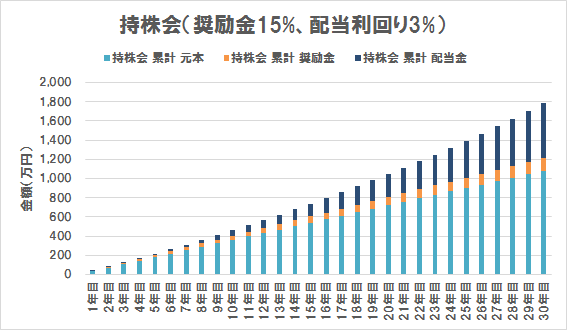

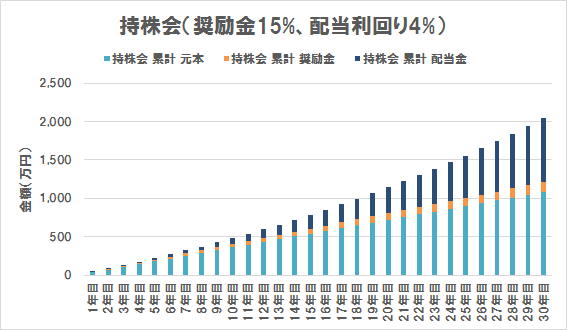

持株会の評価額の推移/内訳は以下のとおり↓

数字で確認すると、7年目までは持株会が優勢ですが、8年目からは全世界に徐々に差を広げられていることが分かります↓

最終的には元本1,080万円に対して持株会1,784万円(+65.2%)、全世界2,511万円(+132.5%)となりました。

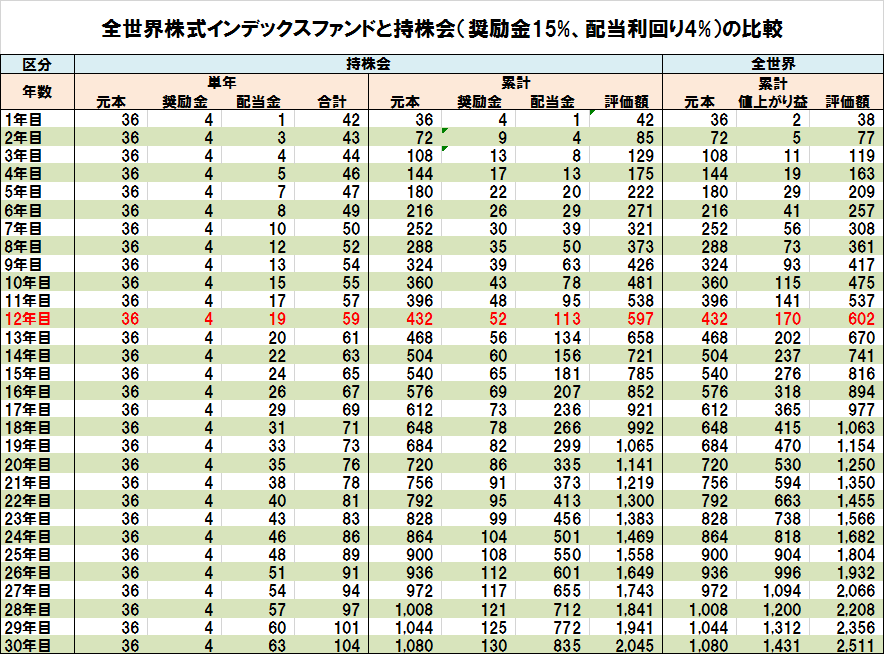

期待リターン5% VS 奨励金15%+配当利回り4%

配当利回り3%では全世界に歯が立たなかったため、配当利回りを4%に上げて比較してみます。

相変わらず奨励金と配当金には税金がかかります↓

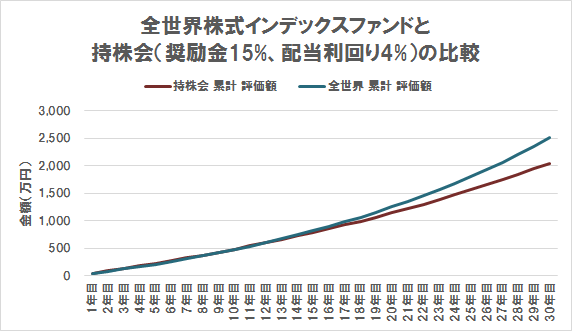

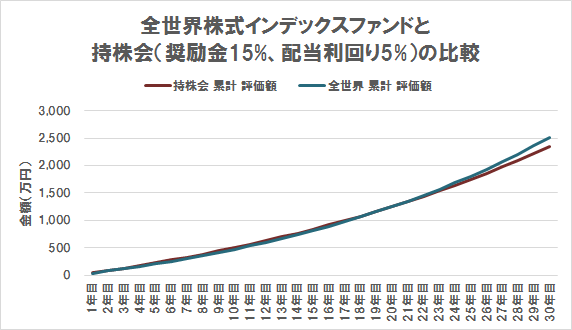

結果から見てみましょう↓

11年目までは持株会が僅差で優勢、その後は逆転して全世界が徐々に差を広げています。

全世界の評価額の推移/内訳に変更はありません↓

持株会の評価額の推移/内訳は以下のとおり↓

数字で確認すると、11年目までは持株会が優勢ですが、12年目からは全世界に徐々に差を広げられていることが分かります↓

最終的には元本1,080万円に対して持株会2,045万円(+89.4%)、全世界2,511万円(+132.5%)となりました。

配当利回り4%でも歯が立たず…

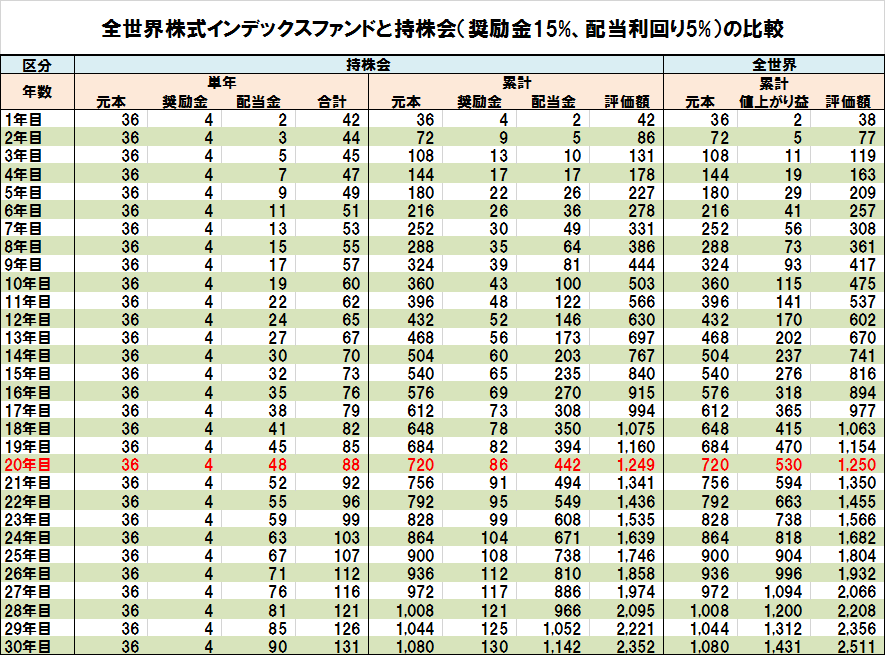

期待リターン5% VS 奨励金15%+配当利回り5%

配当利回り4%でも歯が立たなかったため、配当利回りを全世界の期待リターンと同じ水準の5%に上げて比較してみます。

またまた奨励金と配当金には税金がかかります↓

期待リターン5%に対して配当利回り5%。その上、奨励金15%。

・

・

・

持株会にめっちゃ有利な条件になっちゃいました(´◉◞౪◟◉)

ついに持株会が勝利する日が。

見るまでもないかも知れませんが、念のためグラフでトータルリターンの比較結果を確認します。

さすがに今回ばかりは持株会の圧勝でしょう↓

・

・

・

…って負けとるんかーーーーーーーーーーーーーーーい!!!(;゚Д゚)

19年目くらいまでは勝ってる?

それより長期なら全世界に逆転される結果に…

今回も全世界の評価額の推移/内訳に変更はありません↓

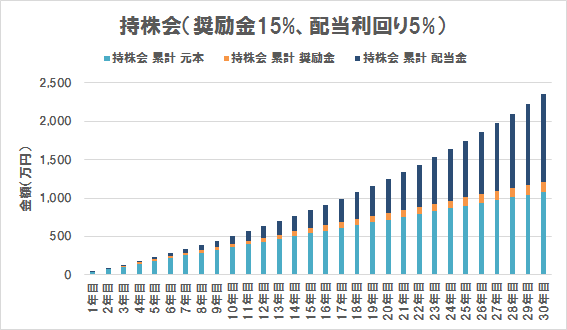

持株会の評価額の推移/内訳は以下のとおり↓

数字で確認すると、19年目までは持株会が優勢ですが、20年目からは全世界に徐々に差を広げられていることが分かります↓

最終的には元本1,080万円に対して持株会2,352万円(+117.8%)、全世界2,511万円(+132.5%)となりました。

期待リターン5% VS 配当利回り5%+奨励金15%でもこのような結果に…

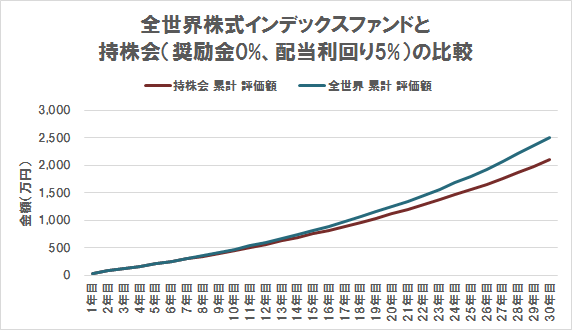

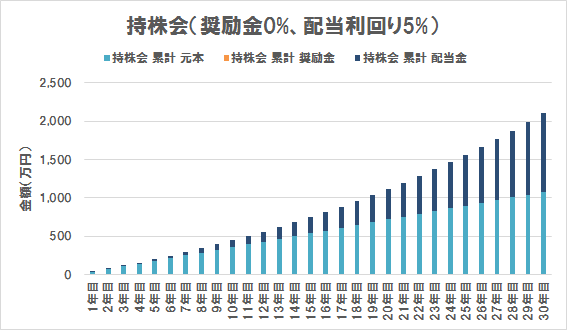

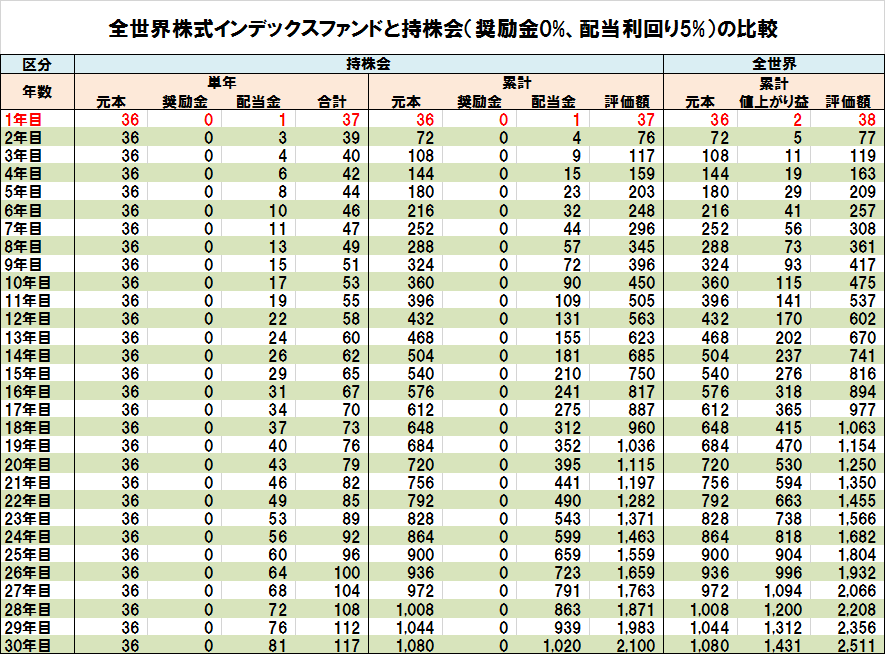

【おまけ】期待リターン5% VS 奨励金0%+配当利回り5%

ちなみに奨励金なしのただの高配当株との比較は以下のとおりです。

しつこいようですが、配当金には税金がかかります↓

もはや持株会ではないただの高配当株に勝ち目はないと分かりつつも比較してみました↓

グラフじゃ読みにくいですが、1年目から30年目までパーフェクトに負けてます。完封負けです。

全世界の評価額の推移/内訳に変更はありません↓

持株会(ただの高配当株?)の評価額の推移/内訳は以下のとおり↓

数字で確認すると、全世界のノーヒット・ノーラン or 完全試合であることが確認できます↓

最終的には元本1,080万円に対して持株会2,100万円(+94.4%)、全世界2,511万円(+132.5%)となりました。

【まとめ】奨励金は単利的にしか働かず、配当金への課税は残酷に資産を蝕む

今回は全世界株式インデックスファンドと奨励金の出る高配当企業の持株会のトータルリターンを比較するシミュレーション記事でした。

- 奨励金は単利的にしか資産の増幅に作用しない

- 配当金にかかる税金は複利作用の足をなかなかの勢いで引っ張る

今回のシミュレーションは株価や配当、奨励金の変動リスクを排除した簡易的なものでした。

シミュレーションを通して私が感じたことは、思ってたよりも奨励金のプラス効果は小さく、配当金にかかる税金のマイナス効果は大きいということ。

私の持株会活用方針は短期保有が前提ですが、やっぱそれが有効やなと確認できる結果に。

自信が確信に変わりました。笑

これからも持株会の活用方針を貫きたいと思います。

今回は以上です。

以下は関連情報です。参考になれば嬉しいです。

関連情報

私は持株会を長期で保有する気はありません。

持株会の奨励金は全額もらえると思ってはいけません。バッチリ税金がかかってます。

奨励金は年収に所得として加算されますが、年収が上がっても思ってるほど手取りは増えません。

[…] 【比較】キャピタルゲイン5% VS インカムゲイン5% & 奨励金15% […]