こんにちは。Taku3です。

老後2,000万円問題など、資産運用の重要性が叫ばれる昨今、「投資信託」という言葉を耳にする機会も増えてきました。

しかし、いざ具体的に検討を始めた人の中には、

- 投資信託って、種類が数千種類もあって、どれを選んだら良いか分からない…

といった疑問を抱えている方も多いかと思います。

実は、投資信託選びは割とシンプルで、今回紹介する7つの基準を押さえておけば、たいして迷うことはありません。

実際に私が初めて投資信託を選ぶ際に候補となったのは10個もありませんでした。

この記事では、「投資信託の選び方」と「おすすめのファンド」を具体的に紹介します。

この記事を読み終えることで、今後の「投資信託選びの基本」を理解できるようになり、「自分で優秀な商品が見極められる」ようになり、「他人に騙されること」がなくなります。

是非参考にして下さい

目次

投資信託の選び方

投資信託を選ぶ際に基本となる点は以下の7点です。

- インデックス・ファンドであること

- 買付手数料が無料であること(ノーロード)

- 信託報酬が安いこと

- 信託期間が無期限であること

- 純資産総額が多いこと

- 分配金の再投資設定が可能であること

- 目標指数との乖離が少ないこと

この7点を押さえておけば、初心者でもプロと遜色ない運用が可能になります。

それでは順に紹介していきます。

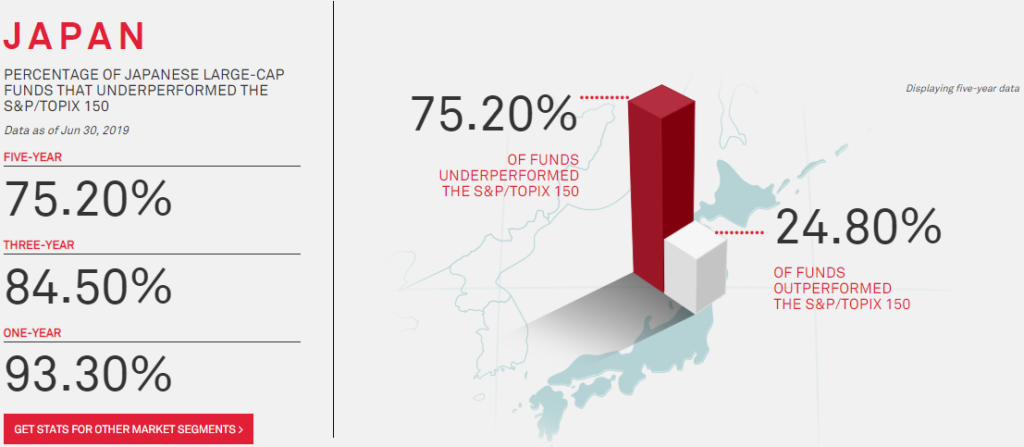

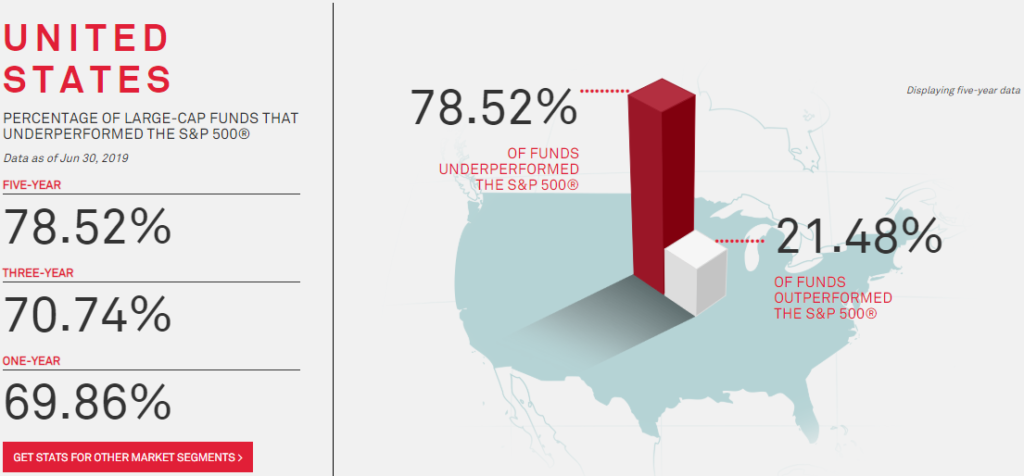

インデックス・ファンドであること

アクティブ・ファンドはインデックス・ファンドの運用成績を上回ることを目標に運用されているにも関わらず、約80%のアクティブ・ファンドはインデックス・ファンドの運用成績を下回っています。

日本では勝率24.80%。

アメリカでは勝率21.48%。

事前にインデックス・ファンドに勝ち続けるアクティブ・ファンドを探すのは不可能なため、無難にインデックス・ファンドを購入しましょう!

買付手数料が無料であること(ノーロード)

買付手数料とは、投資信託を購入するとき支払う手数料のことです。

従来は買付毎に1~3%の手数料を取られることがありましたが、最近は無料が主流になっています。

無駄なお金は払わないようにしましょう!

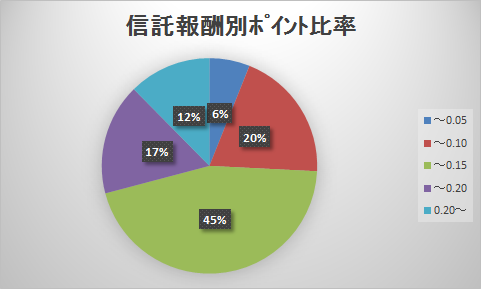

信託報酬が安いこと

信託報酬とは、投資信託の管理・運用を任せるために支払う経費のことで、年0.5~2.0%程度が一般的です。

投資信託を保有している間はずっと必要となる経費ですので、安いにこしたことはないです。

ちなみに2020年に発表された投信ブロガーが選んだファンドの信託報酬の平均値は0.198%でした。

信託報酬は0.2%以下を目安としましょう!

信託期間が無期限であること

信託期間とは、投資信託を運用する期間のことで、期限付きのものと無期限のものがあります。

期限付きの場合、評価額が元本割れしている状態であっても、償還日(期日)になると強制的に商品が現金化されてしまいます。「償還延長(期間延長)」がされる場合もありますが、予測するのが難しいため、私は無期限を推奨します。

ちなみに無期限でも「繰上償還(期間短縮)」される場合もあるので、次に説明する「純資産額が多いこと」が重要になってきます。

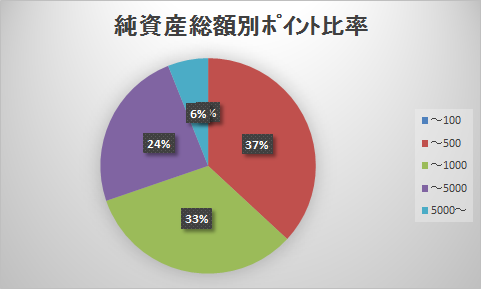

純資産総額が多いこと

純資産総額とは、投資信託の持つ全ての資産を時価で評価した金額から負債を差し引いて算出する金額のことです。

これが少ないとファンドの運用が困難となり、繰上償還のリスクが高まります。

ちなみに2020年に発表された投信ブロガーが選んだファンドの純資産総額は全て100億円以上でした。

純資産総額は100億円以上を目安としましょう!

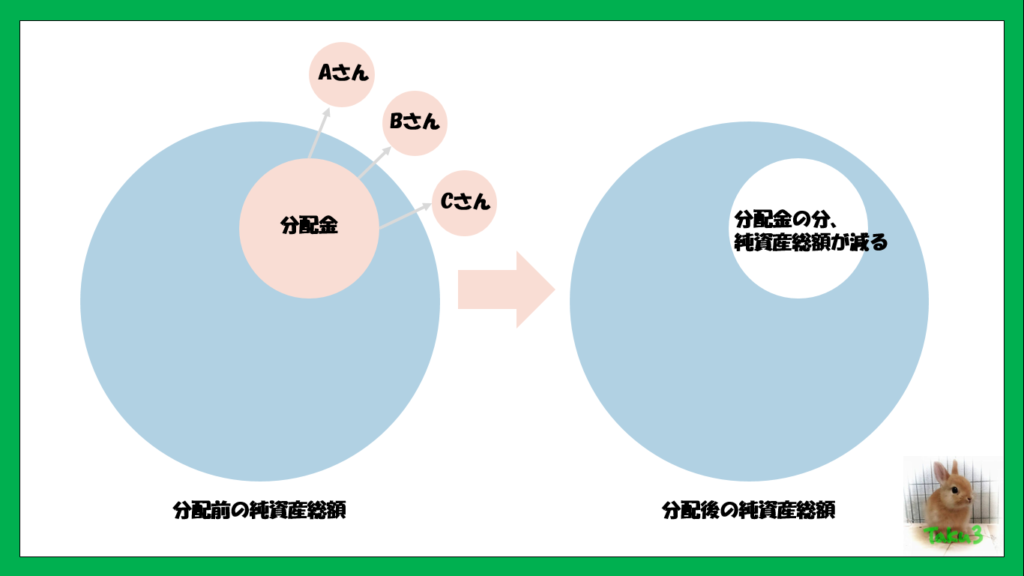

分配金の再投資設定が可能であること

分配金とは、投資信託の純資産総額の中から投資家に向けて支払われるお金のことで、分配金が支払われると基準価格が下がり、また、分配金を受け取る際には20.315%の税金が課せられます。

資産拡大を目的としているならば、複利の効果を最大限に活かすために分配金の再投資は必須かと思います。

「税の繰り延べ効果が得られ」、且つ「手間がかからない」再投資設定が可能な投資信託を選択しましょう!

分配金が欲しい人にはこの項目は関係ありません。笑

目標指数との乖離が少ないこと

トラッキングエラーとも呼ばれ、目標とする指数と実際の運用成績の差を指します。

勘違いしてはいけないのが、目標指数よりリターンが高い投資信託が優れた投資信託という訳ではないということ。指数に連動した運用成績を狙うインデックス・ファンドにおいて、指数よりリターンが高いということは、狙った運用ができていないということ。

指数との乖離が小さい投資信託を選択しましょう!

おすすめのファンド

上記7つの投資信託の選び方をベースに私が選んだおすすめファンド・シリーズは「eMAXIS Slim シリーズ」。

めちゃくちゃ普通の回答ですみません。笑

投資対象によって買うべき銘柄は変わるため、今回はシリーズの紹介のみとします。

eMAXIS Slim シリーズ

業界最低水準の運用コストを将来にわたってめざし続けるファンドシリーズ。

実際に他社商品が信託報酬の安い商品を出した際、追随するように信託報酬を引き下げている実績が多々あります。頼もしい!

代表的な商品名は、

- eMAXIS Slim 全世界株式(オール・カントリー )

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim バランス(8資産均等型)

など。

このシリーズの商品を買っておけば大きなハズレはないと思います。

まとめ

今回は、「投資信託の選び方」として7つの基準を紹介しました。

この7点を押さえておけば、初心者でもプロと遜色ない運用が可能になります。

- インデックス・ファンドであること

- 買付手数料が無料であること(ノーロード)

- 信託報酬が安いこと

- 信託期間が無期限であること

- 純資産総額が多いこと

- 分配金の再投資設定が可能であること

- 目標指数との乖離が少ないこと

おすすめファンドは「eMAXIS Slim シリーズ」。

この記事では投資信託を選ぶ前にすべきことについて触れられませんでしたが、投資信託を選ぶ前に、投資方針をきちんと決めることが大切です。

今回は以上です。参考になれば嬉しいです。

以下に投資方針に関する関連記事を掲載しておきます。

投資方針を決めるにあたり、先人が残した本はすごく参考になります。

投資信託の仕組みをまとめています。

投信ブロガーが選ぶおすすめの投資信託(含むETF)です。

偉人の言葉は常に参考になります。

私の投資方針です。

[…] 初心者でも分かる投資信託の選び方とおすすめのファンド!【投資信託選びに役立つ7つの基準】 | Taku3の資産形成ブログこんにちは。Taku3です。 老後2,000万円問題など、資産運用の重要 […]